大家都很紧张太坊分叉,但你真的了解ETH 的价值在哪里吗?

bitget新闻:ETH 在以太坊网络中并不仅仅是作为支付交易费用的方式。正因如此,它自诞生以来的短暂岁月中已经积累了巨大的价值,并以及开始呈现出类似货币的属性。

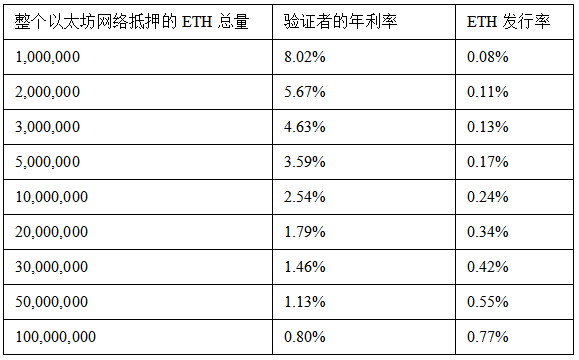

我们先来看一下 ETH 的历史价格走势:

2015.8.8-2019.1.8以太坊(ETH)价格趋势图

“即便ETH价格只值$10,以太坊网络依旧能够运行良好。”

上面这句话是在加密货币社区的讨论中经常出现的内容。但这句话并非基于事实,而是认为ETH的唯一作用在于支付以太坊网络的交易费用(即gas费用),因此这种观点是具有误导性的。

实际上,ETH 的价值远远不只是作为以太坊网络中支付交易费用。同时,ETH 也是全新的以太坊数字经济中使用的货币。

我们先来探讨一下 ETH 有什么价值。

ETH有何价值?

作为以太坊网络中的原生加密货币,ETH的价值来源于很多不同的因素。在以太坊网络中,ETH承载着一系列的功能,包括:

支付以太坊交易费用(即gas费用);

在各种去中心化金融应用(如MakerDAO和Compound)中作为抵押品;

作为资金被借入或借出(如使用Dharma协议);

作为支付方式向某些零售店或服务提供商进行支付;

作为(通过1CO或交易所)购买基于以太坊的代币、加密收藏品、游戏内的物品和其他不可替代代币(NFT)等的交换媒介;

作为完成赏金任务所获得的奖励金(如Gitcoin和Bounties Network等的赏金计划)。

此外,在未来的以太坊2.0(Serenity)阶段,用户可以通过提供计算资源并抵押32枚ETH来成为验证者,为以太坊网络的安全保驾护航。因此,可以预计未来的以太坊 PoS 机制将锁住大量当前流通中的ETH。此外,当前以太坊社区中存在一些关于引入“fee-burn(费用-销毁)”模式的讨论,也即将用于支付交易费用的那部分ETH进行“销毁”,从而减少流通中的ETH供应量。

除了以上这些实用价值,ETH还具有投机价值,也即通过投机活动(比如交易和投资行为)而获得的价值,这些投机活动构成了当前整个加密货币领域的主要价值来源。我们知道,2017年的熊市激发了大规模的投机热潮,有些加密资产的价格在短短几个月就上涨了1000倍以上。人们的投机心理往往能够为加密生态系统引入新的资金,这些资金被用于投资不同项目。但这种投机行为可能会损害所有加密资产的短期市场情绪,也即由于当前的加密货币价格波动性较大,加之2018年的熊市已经持续近1年的时间,很多人对于加密货币产生负面情绪。

可以使用其他代币来代替 ETH 吗?

从理论上来说是可以的,但从实际上来说不可以!这种使用非 ETH 资产支付手续费的概念便是以太坊社区的经济抽象化(Economic Abstraction),即以太坊社区的有些人认为,智能合约的创建者可以在合约中设定,执行合约的用户可以将自己拥有的ERC20代币直接存入区块矿工的账户地址,同时将Gas价格设为0来避免使用ETH支付手续费。矿工在处理这样的交易时,可以预先检查所收到的ERC20代币的价值,如果高于正常的Gas手续费则进行打包。

他们认为,经济抽象化问题将带来矿工/验证者接受除了ETH以外的其他代币作为交易手续费,从而导致ETH的市场需求不断降低,其市场价值也就会相应的降低。当所有的交易都采用这种手段而不支付ETH Gas费用时,ETH价格将会归零。

但实际上,以太坊协议不太可能实现经济抽象化,因为经济抽象化引起的 ETH 价值下降将损害整个以太坊网络的安全。

ETH 如何能保障以太坊网络的安全?

在PoW(工作量证明)系统中,矿工们会相互竞争去挖矿(即挖区块),以此来获得相应的奖励(获得某个区块链协议的原生加密资产,比如比特币网络的BTC、以太坊网络的 ETH)。

随着这种原生加密资产价格的上涨,自然可以吸引更多的矿工加入进来,而矿工的增加也就意味着挖矿难度也会相应地增加。随着网络的挖矿难度增加,矿工们挖出一个区块将变得越来越困难,从而便产生了大规模的挖矿作业,也即所谓的矿场(mining farms),这是当前的 PoW 网络中常见的一种有利可图的挖矿方式。

当然,矿工们也可以加入“挖矿池 (mining pool)”,也即多人合作挖矿,以此来增加自己挖出区块并获得相应奖励的机会(当然,无论矿池中的矿工是否有成功挖掘出有效资料块,皆可经由对矿池的贡献来获得少量比特币奖励)。

当前,不管是对于个人还是组织来说,对比特币或以太坊 PoW 区块链成功发起攻击或者控制整条链,都需要花费巨额的资金成本。

当以太坊在 Serenity 阶段过渡到 PoS(权益证明)机制时,预计用户通过抵押32枚 ETH 成为验证者之后,可以通过验证区块来获得额外的 ETH 奖励。

在 PoS 机制中,攻击以太坊网络的成本将与所花费的 ETH 成本相挂钩。与 PoW 机制使用的耗能型挖矿方式不同,PoS 机制中的验证者将 “抵押” ETH,且会因为试图进行欺诈行为(验证无效区块)而损失部分或全部抵押的 ETH。

在以太坊2.0网络中抵押了 ETH 的验证者数量越多,网络就越安全,攻击者在发起攻击时需要购买的 ETH 数量就越多。而且,这种攻击行为将可能带来 ETH 价格的迅速上涨,因此使得攻击者付出的代价成本就更大。

以太坊网络保护的是什么?

当前,以太坊网络中有价值数十亿美元的数字资产,包括实用型代币、功能型代币、加密货币收藏品(NFT)、MakerDAO 的稳定币 Dai (通过在 CDP 中抵押ETH生成),资产抵押证券(即证券型代币),以及很多其他的加密资产。

如我我们想要使用一个去中心化的金融系统来代替当前的金融系统,那我们必须确保以太坊网络能够保障价值数万亿美元的资产,同时能够抵御任何形式的篡改。

相比于安全性,以太坊2.0 (Serenity) 将需要在活跃度方面下更大的功夫。这意味着即便大多数的验证者下线了(比如发生了第三次世界大战这样的灾难性事件?),PoS 协议将仍能够正常运行。这种活跃度是只有当 ETH 具有足够的价值(以此来激励人们继续充当验证者)时才能实现的。

什么是货币?

我们知道,在人类历史上出现了很多不同的实物充当货币,比如贝壳、金币、纸币等等。人们将这些实物当做货币,是因为这些实物很难被伪造,具有稀缺性,因此具有价值,可以作为交换媒介。在现代社会,诸如黄金等商品并不充当货币的职能,因为它们并不被视为一种交换媒介,尽管黄金仍然被认为相当有价值。

货币主要是一种社会契约。法币,当前世界上大多数国家使用的货币形式,由某个特定的政府作支撑。政府规定某种特定的货币(美元、澳元、人民币等等)作为在该国使用的法定货币(即接受的货币),而更为重要的是,法币作为政府接受的赋税支付方式而存在。通常情况下,政府控制着货币的发行和供应,也可以根据其医院创造额外的货币。

法币是一种微妙的结构——如果管理不当,法币可能对某个国家带来灾难性的后果(比如当前在委内瑞拉发生的通货膨胀问题)。即便某些政府可能很强大也颇具影响力,但仅仅通过颁布法令规定某种货币为法币还是不够的,公民还必须集体相信这种货币具有实际的价值,不会因为极端的通货膨胀而被削弱。

ETH 是货币吗?

在某个经济体系中,某种事物想要充当货币的职能,则它需要充当良好的交换媒介(MoE),记账单位(UoA)和价值储藏手段(SoV)。当前在以太坊经济中,ETH 充当了很多 dapp(去中心化应用)中的交换媒介,因为dapp的提供商接受用户使用 ETH 来交换其他代币或服务。同时,很多机构也将 ETH 视为记账单位(比如很多项目通过1CO方式来筹集 ETH)。最后,ETH 也一直以来作为一种价值储藏手段,很多投资者和投机者出于投资的目的购买ETH,因为 ETH 具有稀缺性,其供应量的增长也可以预测,且 ETH 具有固有的实用性。

某个事物(不管是实体的还是数字的)通常必须具有5中不同的属性,才能被视为货币:便携性、耐用性、可分性、可替代性、已存在的时间 (基于林迪效应,即对于一些不会自然消亡的东西,比如一种技术、一个想法,它们的预期寿命和它们目前已经存在的时间成正比)。从这个角度来看,ETH具有高度的便携性(因为是数字形式)、耐用性(也是因为它是数字形式的)、可分性(最多可分成0.00000001个ETH),但由于ETH虽然可以与其他代币种类进行交换,但用户的账户/地址很容易被列入黑名单,因此ETH的可替代性受限。但幸运的是,诸如zk-SNARKs等隐私保护协议将最终解决以太坊的这一问题。

以太坊网络自2015年开始运行,并继续构建着自身的强大历史。在过去的时间,以太坊网络以及ETH已经以99.99%的概率按照预期正常运行着,另外0.01%经历了 The DAO、一些大型的智能合约攻击事件、多个协议层漏洞、上海 DoS 攻击等事件,当然还经历了来自加密货币社区的负面评论和几次熊市(包括近期的94%价格下跌),但依旧顽强地克服了这些困难。

此外,ETH 还具有额外的属性,比如抗审查性、去信任化、匿名性,以及与其他加密网络的互操作性。

在加密货币领域,加密资产的供应机制一直都会引起社区各方的激烈争论(尤其是在比特币社区中),当前的加密货币供应机制主要有两种方式:限额供应(如比特币)和可预计的、难以改变的低发行率(如以太坊2.0就是计划如此)。

在以太坊2.0(即实现 Sharding分片和 PoS 权益证明)阶段,尽管低通胀率(因为 ETH 的发行率将越来越低)始终能保证验证者因保护以太坊网络而获得奖励,但对于非验证者的普通用户来说,这种低通胀率将可能会削弱 ETH 具有的价值(注:价值≠价格),尽管由于验证者抵押了 ETH,各类金融应用也占据了一部分 ETH,同时由于用于支付交易费的 ETH 也可能被销毁,从而使流通中的 ETH 数量将有所减少,人们能够获取的 ETH 数量也将减少,这在一定程度上抵消了由于低通胀率带来的 ETH 价值被削弱的问题。

支持性数据(截至2019年1月7日)

ETH类似货币的属性可以通过很多不同的指标得以展现:

以太坊24小时的平均交易量约为20亿美元;

当前质押在MakerDAO CDP合约中的ETH数量超过180万枚;

约40,000枚ETH被锁定在其他不同的金融app中;

以太坊网络平均每天处理的交易量约为600,000笔;

以太坊平均活跃地址数约为250,000个;

Gas每日消耗量巨大(这意味着使用以太坊网络并不仅仅用于发送加密货币);

数以千计的企业通过在以太坊上以1CO的方式筹得了数十亿美元。

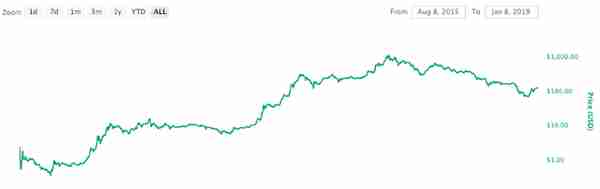

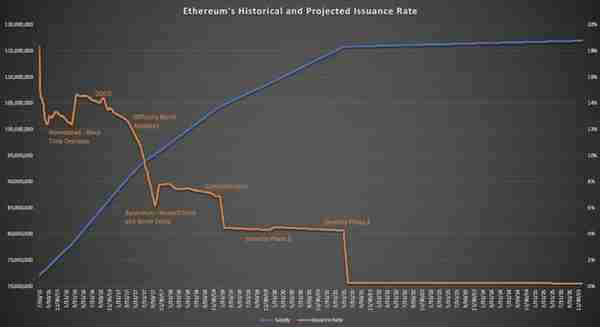

预计的 ETH 发行率

在撰写本文是,ETH 的年发行率约为7%。2019年1月16日的以太坊君士坦丁堡升级,将带来以太坊网络的区块奖励从3个ETH减少至2个 ETH,此外叔块的奖励也会下降。这将会使 ETH 的年发行率减少为约4.5%。

在以太坊2.0的阶段0(即信标链阶段),由于信标链将于当前的以太坊1.0主链并行运行,ETH发行率将略有提升(可能从4.5%增加到5%)。在以太坊2.0的阶段2(即分片链阶段),当前的以太坊1.0主链将被弃用,以太坊网络的发行率将计划大幅下降至低于1%。

来源:

上图:以太坊供应量和相应的发行率(蓝线表示供应量,橙线表示发行率),从上图可以看出,到以太坊2.0(Serenity)时期(约为2021年中旬),ETH的供应量(蓝线)上涨趋势趋于平缓,相应的ETH年发行率(橙线)也将保持在1%以下。

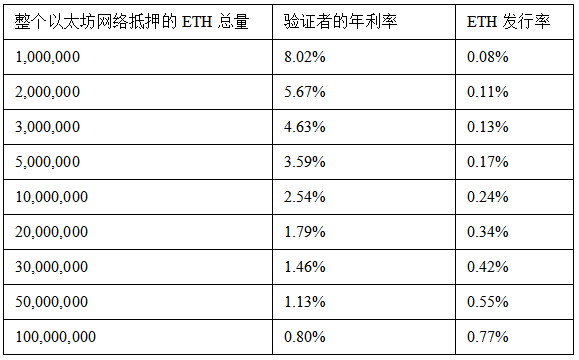

同时,以太坊2.0阶段的验证者将获得的ETH年利率将根据抵押的ETH数量进行上下浮动。当前的以太坊2.0规范中规定了一下的年利率和发行率(基于整个网络中抵押的ETH数量):

上图中可以看出,以太坊网络在2.0阶段的ETH年发行率远低于验证者的获得的年利率。